코인 스테이킹 ( 코인베이스 상장, 바이낸스 )

최근 암호화폐 시장에서 가장 큰 이슈 중 하나는

미국 최대 암호화폐(가상화폐) 거래소인 코인베이스의 나스닥 상장이었습니다.

‘코인베이스’는 한국의 빗썸이나 코인원 처럼 암호화폐를 거래할 수 있는 거래소인데,

2012년 설립된 코인베이스는 전 세계 100개 이상 국가에 4300만명이 넘는 이용자를 두고 있고,

지난해 매출 13억 달러(약 1조 4700억 원)에 3억 2200만 달러(약 3643억 4300만 원) 수익을 냈다고 합니다.

코인베이스는 상장 첫날 상장 금액 대비 대비 31.3% 상승한 328.28달러로 마감되었는데,

상장 첫날 코인베이스의 기업가치는 약 858억 달러(약 95조 7000억 원)에 달했습니다.

이로써 코인베이스의 창업자이자 CEO인 38세의 브라이언 암스트롱의 재산이 약 19조원이 되어 포브스 억만장자 리스트 기준으로 세계 100위권 거부 반열에 오른 것은 덤이겠죠. ㅡㅡ;;

하지만 코인베이스의 나스닥 상장이 시장에서 더 주목은 이유는 또 있습니다.

그간 가상화폐는 투기나 블랙머니 세탁용이라는 이미지가 있었는데,

가상 자산과 관련된 회사(업체)의 첫 제도권 진입이라는 점입니다.

이로써 그동안 암호화폐 투자를 꺼렸던 이들에게 간접투자의 기회를 제공한다는 측면에서 주목을 받게 된 셈이죠.

코인베이스는 암호화폐를 개인이 직접적 거래를 할 수 있게 해주는 거래소인데, 그중에 스테이킹(staking)이라는 서비스가 있습니다.

물론 한국에서도 빗썸이나 코인원 등이 얼마 전부터 동일하거나 비슷한 서비스를 시작했는데요,

국내에서는 클레이튼 스테이킹, 빗썸 스테이킹, 업비트 스테이깅, 해외엔 바이낸스 스테이킹 등

많은 코인들이 최근 스테이킹(staking)을 하고 있습니다.

그래서 오늘은 코인 스테이킹, 스테이킹 뜻, 의미 에 대해서 한번 알아볼까 합니다.

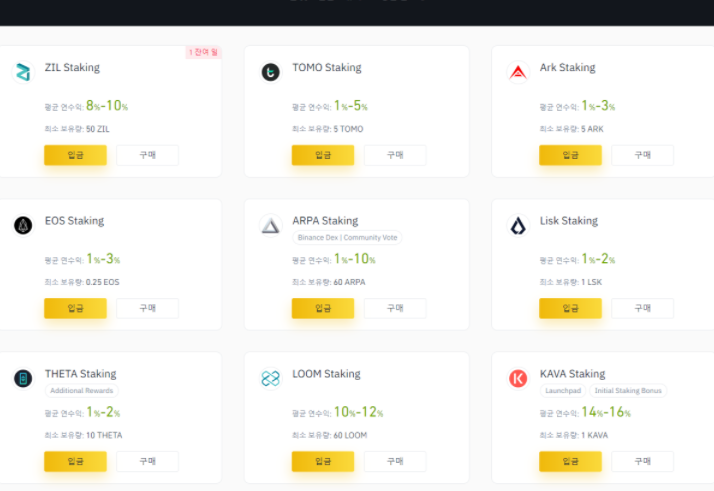

– 출처 : 업비트 –

내돈내투한다는데 뭐가 이리 까다롭지?

요즘 암호화폐에 투자하시는 분들 많으시죠?

많은 분들이 처음에 암호화폐 시작하시면 일단 계좌를 만드는 데 어려움을 겪으시죠.ㅎㅎ

1) 왜 지정된 내 주거래 은행이 있는데 다른 은행( NH??)계좌를 만들어야 하지?

2) 아니, 내가 계좌를 만든다고 하는데, 뭐 이리 준비할게 많고, 까다롭지?

3) 카드는 왜 또 만들라고 하는 거지?

4) 왜 거래소마다 각각 거래 은행이 다르지?

아니. 내 돈 내고 내가 투자한다는데 뭐가 이리 까다롭지?

현타 오시죠?ㅎㅎ

코인 스테이킹 ( 코인베이스 상장, 바이낸스 )

이런 과정을 다 겪고 나서,

자…거래소 트시고, 계좌 입금하고, 원하시는 종목을 구매하셨습니다.

그 다음엔 어떻게 하세요?

1) 지갑에 넣어 놓고 오르길 기다린다? ( 일반 주식처럼)

2) 더 수익이 날 수 있는 방법이 있는지 찾아 본다 ( 방법이 있긴 한가? )

아마 예상컨대 많은 분들이 1번처럼 내가 산 종목을 보유하고 계시면서 오르거나 내리는 것을 지켜보고 계시지 않을까 생각합니다.

그도 그럴 것이 지금까지의 비슷한 경험을 주식을 통해서 했기 때문에 충분히 그럴 수 있습니다.

하지만, 재밌는 것은 가상화폐의 경우에는 다른 방법을 통해서도 추가 수익을 낼 수 있다는 사실입니다

그 중 하나가 디파이(De-Fi)이고, 또 하나가 오늘 다룰 스테이킹(staking)이란 개념입니다.

스테이킹(staking)

스테이킹(staking)이란 일반인들이 구매한 암호화폐를 블록체인 네트워크에 빌려(지원)주고 추가 수익을 올릴 수 있도록 해주는 개념입니다.

일종의 위탁관리 ( 커스터디: Custody)의 종류인데,

좀 더 쉽게 설명해서

‘내가 구매한 A란 암호화폐를 다시 A란 암호화폐 시스템에 빌려주고 이자를 받는 개념’이라고 생각하시면 됩니다.

이렇게 이야길 하면 은행의 예치 상품과 같다고 생각하시는 분들도 계시긴 한데, 약간 다르긴 합니다.

일반적으로 은행의 예치 상품의 경우에는 고객이 자산을 맡기면 예치 서비스 사업자(은행, 투신 등) 가 대차 혹은 차익 거래를 통해 이자를 발생시킵니다.

하지만, 스테이킹은 블록체인 네트워크에서 고객이 암호화폐를 맡긴 그 자체만으로 이자를 발생시킵니다.

이렇게 할 수 있는 이유와 구조는

스테이킹은 지분증명(PoS) 혹은 위임지분증명(DPoS) 합의 알고리즘에서 작동하기 때문입니다.

블록체인 시스템에서는 중요한 것 중 하나 블록에 기록할 권한을 갖는 것인데,

이 권한은 크게

1) 작업증명(Proof of Work)

2) 지분증명(Proof of Stake)

으로 구분, 부여된다는 것입니다.

그렇기 때문에 스테이킹은 작업증명(Proof of Work)이 아닌 지분증명 (Proof of Stake) 알고리즘은 가진 암호화폐들만 가능합니다

– 출처 : 셔터스톡 –

지분증명 ( Proof of Stake)

지분증명( Proof of Stake)의 핵심은 지분(Stake)입니다.

엇? 난 암호화폐를 샀을 뿐인데. 웬 지분? 이라고 말씀하시는 분도 계신텐데,

여기서의 지분은 본인이 구매한 코인(토큰)의 비중을 말합니다.

갑자기 지분이라니 의아하실 분들도 있을 것입니다. 여기서의 지분은 내가 가지고 있는 토큰의 비중을 의미합니다.

지분증명( Proof of Stake) 합의 메커니즘은 채굴 방식과 달리 사용자들이 해당 블록체인에서 발행된 암호화폐를 보유한 이들이 블록 생성 과정에 참여하게 되는데,

합의 메커니즘에 참여하려면 암호화폐를 스테이킹 해둬야 합니다.

그 이유는 스테이킹한 암호화폐가 많을수록 블록 생성에 참여하고 보상을 받을 수 있는 기회는 상대적으로 커지기 때문이죠.

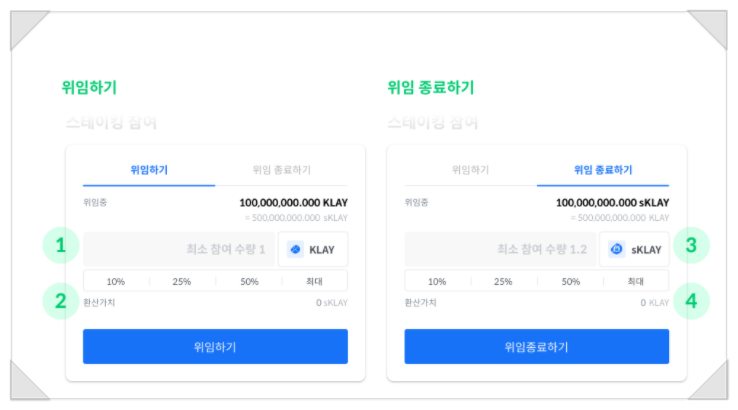

여기서 또 재미있는 것이 이러한 내 지분을 다른 사람에게 위임할 수 있다는 것입니다.

쉽게 설명하면 국회의원을 뽑는 것이랑 비슷하다고 할까요?

(나를 일해 줄 일꾼을 내 손으로 뽑는다? 근데 일 안하는 건 안 비밀 )

이걸 블록체인 네크워크에서는 위임지분증명(DPoS, Delegated Proof of Stake)이라 합니다.

즉, 암호화폐 소유자들이 각자의 지분율에 비례하여 투표권을 행사하여 자신의 대표자를 선정하고, 이 대표자들끼리 합의하여 의사결정을 내리는 합의 알고리즘이죠.

대표적으로는 이오스, 스팀, 테조스, 라이즈, 아크, 시프트, 보스코인 등의 암호화폐가 위임지분증명 방식을 채택하고 있습니다.

– 출처 : 코인원 –

/ 바이낸스

묶어 두기면 하면 이자를 번다

최근에 노드를 보유하고 있는 암호화폐 거래소와 디지털 지갑 업체에서 스테이킹을 해 주는 경우가 많이 늘었습니다.

대부분의 스테이킹 서비스는 최소 1%에서 최대 20% 이상의 이율을 보장하는데요,

투자자 입장에서는 직접 거래를 하는 것보다 스테이킹 또는 스테이킹 대행을 맡겨놓는 것이 쉽기도 하거니와 수익률도 높기 때문에 스테이킹 서비스에 대한 수요가 높아지고 있습니다.

해외로 눈을 돌려 보면 글로벌 최대 거래소 중 하나인 바이낸스 역시도 스테이킹 서비스가 급부상하면서 벤타스, 코인제우스, 벨릭 등의 스테이킹 상품을 출시하고 있습니다.

그럼 스테이킹을 하면 어떤 점이 좋아지는데 이자를 주는 걸까요?

스테이킹은 실제로 해당 코인(토큰)의 시세를 높이는 효과가 있는데요,

스테이킹 하는 코인은 거래를 할 수 없기 때문에 일시적으로 매도량이 줄어들어 자연스럽게 시세가 높아지는 원리입니다.

코인 스테이킹 ( 코인베이스 상장, 바이낸스 )

|

|

락업 |

데일리 |

스테이킹 |

|

참여 가능 |

정해진 기간에만 참여 |

투자자 본인 선택 |

투자자 본인 선택 |

|

예치 기간 |

프로젝트 상황에 따라 다름 |

일단위 |

주로 1달 내외 |

|

거래 여부 |

해당 기간 동안 거래 X |

||

|

리워드 |

락업 비중/기간에 따른 리워드 제공 |

4%~20% (연이율) |

10~15% (연이율) + 추가 리워드 |

▶스테이킹 장점

1) 암호화폐를 장기 보유할 예정이라면 지갑에 두기 보다 비교적 안전하고 일정한 투자 수익을 기대할 수 있다는 점.

2) 암호화폐의 스테이킹으로 인해 홀딩 물량이 증가하므로 시장에 유통되어 거래되는 물량이 감소함으로써 코인 가격의 상승 할 가능성

3) 블록체인에서 암호화폐의 스테이킹이 증가한다는 것은 채굴 노드가 증가되는 효과 있기에 블록체인의 안전성과 보안성이 상승하게 된다는 점

▶스테이킹 단점

1) 일정 기간 코인이 묶여서 본인이 원하는 시점에 코인을 매도하는 것에 어려움이 있을 수 있음

( 최근엔 1일, 7일, 30일 등 짧은 시간 동안 스테이킹 할 수 있는 상품도 나옴 )

2) 많은 코인을 보유/스테이킹한 세력(고래)들이 계속해서 스테이킹으로 인한 채굴 보상을 얻음으로써 해당 블록체인에서의 영향력이 증대될 수 있음

3) 가격 변동이 일어났을 때 바로 대응하기가 쉽지 않음 ( 그래서 장투하시는 분들이 주로 이용 )

실제로 테조스의 경우 국내 거래소 뿐만 아니라 바이낸스, 크라켄, 코인베이스 등 글로벌 거래소에서 스테이킹 서비스를 지원했으며, 스테이킹 직후 일주일 동안 50% 가까이 시세가 상승한 케이스도 있고,

국산 알트 코인도 스테이킹을 가격 방어를 위한 전략으로 활용하는 예가 있습니다.

– 출처 : 코인원 –

마치며

하지만, 세상 어려운 것 중에 하나가 편하게 돈 버는 것이죠.

반대로 리스크가 있다는 말이기도 합니다.

실제로 뚜렷한 사용처가 없는 코인 등은 지속적인 시세 하락이 있을 수도 있고,

스테이킹 기간 동안 프로젝트가 중단되거나 거래소에서 상장폐지 될 경우에는 코인의 가치가 사라질 위험도 있으니까요.

결국 투자의 판단은 투자자의 몫인 것이니

투자를 결정할 때 이율만 볼 것이 아니라 프로젝트의 지속 가능성과 활용처나 발행사의 사업 진행 상황을 잘 살펴보는 것이 무엇보다 중요한 일입니다.

모두 부자~~ 되세요!!

아래 링크로 가입하시면 바이낸스 수수료 20% 할인 받으실 수 있습니다.